泰国洪水给橡胶强拉来了一波行情,受关注程度在潮汐社区可见一斑。除了橡胶,还有L、PP上涨。化工期货跟随橡胶与黑色上涨,其中以L、PP走势最为抢眼,月初至低点反弹幅度达9%左右。

L、PP上涨逻辑是什么?基本面如何?调查发现, LPP下游除BOPP企业外整体库存不高,节后下游或迎来一波备货行情。中游来看,贸易商整体现货库存不高,但进口货量呈递增趋势,1-3月份PE、PP进口货量或超往年。

春节将至,这样的上涨还能维持多久?文章认为,若春节期间外盘油价上涨,节后市场流动性未出现大规模收紧,则L、PP期价大概率维持升水格局。有更多问题,去潮汐社区请教智咖吧!

进入1月中旬后,化工期货跟随橡胶与黑色上涨,其中以L、PP走势最为抢眼,月初至低点反弹幅度达9%左右。

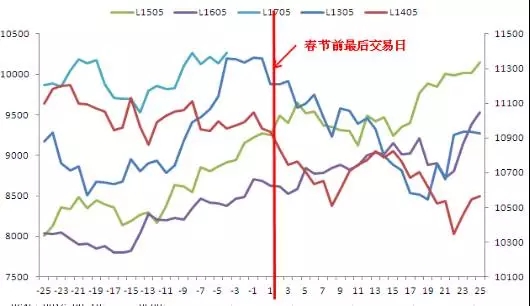

从季节性上来看,以往年份受下游备货需求影响,节前价格趋势往往偏强。单纯数据统计来看,L5月合约期价节前25个交易日大概率上涨,过去四年中仅L1405合约在节前小幅回调;节后25个交易日则大概率出现先跌后涨的“V”形走势。

2016年影响L、PP走势的重要的因素为流动性与库存因素,价格趋势的季节性有所弱化,市场格局有所变化,这样背景下L、PP节后的历史规律是否会被打破?近期公司对中下游公司进行了深入调研,本文将试图从库存及需求角度解读这一问题,以期对后市行情有所预判。

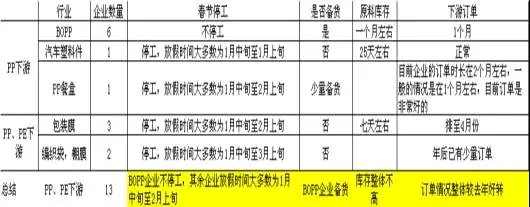

大多数包装企业(包括PP打包带、PE缠绕带等),春节放假时间基本为1月中旬至2月上旬,节后复工时间集中在初十至元宵之间。

BOPP企业春节期间均不停工、不降负荷。目前企业开工维持满负荷,利润情况良好,加工费基本维持在2000左右,个别厂家因膜品种的稀缺,加工费在3000左右。[有关BOPP企业加工费:16年上半年企业加工费不好,低时在1200-1400,下半年好转,目前加工费偏高,历史最高值在07/08年,在3500左右,若企业加工费在1200时,生产线开不开无所谓。]

大多数包装企业基本不备货,目前库存量约在一周左右,究其原因是14、15年的下跌行情使得下游对价格持有更为谨慎的态度,不愿意提前备货,所以企业均按需采购为主。

BOPP企业节前普遍进行备货,节前备货量约在30天左右,一般足够企业使用至正月初七左右。

从数量上来看,大约有半数左右[半数为公司数,具体备货数量未知]的下游企业把备货时间推迟到年后,备货情况较往年更差。

下游订单情况普遍较去年好转,其中BOPP企业订单基本排至一个月以后,较往年同期略有好转;部分包装膜企业的订单已经排到4月份;某PP餐盒的制造商目前的订单时长在2个月左右,往年的情况是在1个月左右。

总体来看,下游备货情况不及往年,企业原料库存量不高,但下游企业订单情况较往年有明显好转,节后或迎来一波再补库行情。

通过对华东地区中小贸易商走访,我们不难发现到目前华东贸易商现货库存水平整体处于正常水平,大多数贸易商并未有囤货行为,根本原因在于当前价格偏高,同时下游采购已进入尾声。

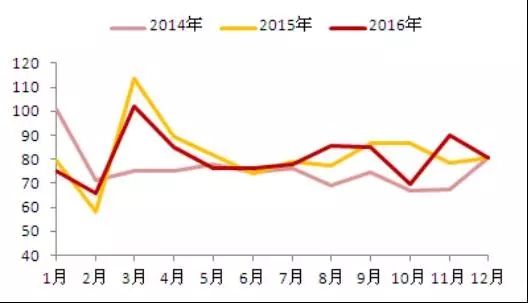

华东及华南部分港口库容出现紧张情况,部分仓库出现暴库情况,预计1月进口量较往年有所增加,后市来看大部分贸易商进口到港时间集中在2-3月,进口较去年增幅较大,1-3月每个月的平均增量约在20-30万吨,叠加进口季节性压力,节后整体供应压力或有所增加。

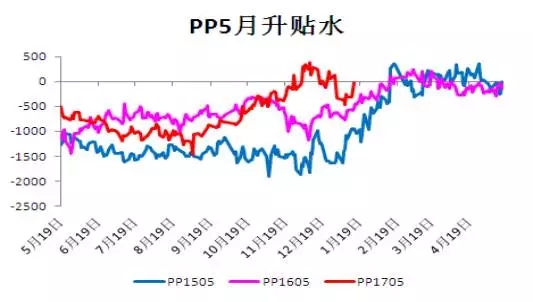

通过对进口货物未来流向的进一步调研,我们得知,一部分进口货物已进行了盘面套保,12月初,LPP期价的快速上涨使得L1705及PP1705持续升水现货,买进口货抛盘面已出现非常明显利润,部分贸易商预订远期进口货物的同时做空L/PP1705合约,若节后期价持续升水盘面,这部分货物将被锁定在盘面直至交割。

另一部分进口货物则已预售给下游,贸易商年前与下游企业签订原料合约,约定年后发货。

总结来看,目前LPP下游除BOPP企业外整体库存不高,节后下游或迎来一波备货行情。中游来看,贸易商整体现货库存不高,但进口货量呈递增趋势,1-3月份PE、PP进口货量或超往年。但进口端货物大部分以盘面套保及下游预售形式锁定,因此,节后来看行情将取决于可流通现货的数量。

若春节期间外盘油价上涨,节后市场流动性未出现大规模收紧,则L、PP期价大概率维持升水格局,盘面将锁住大部分套保进口货物,流通货量将相对偏紧,下游的补库需求将促使期现出现正循环,价格趋势偏强。

相对的,若市场流动性收紧,商品氛围转弱,带动L、PP期价下跌,期货盘面贴水现货,套保货物流出将极大程度增加可流通货物量,价格的下跌将形成负循环,市场转入被动补库阶段,届时或将出现做空时机。

上一篇:为您剖析打包带的类别与参数

下一篇:关于对拟申报2024年度宜兴市团体经济发展项目拟立项项目的公示